Come investire per i figli?

I figli sono uno degli obiettivi finanziari più importanti per le famiglie italiane, se non il più importante a pari forse solo della pensione.

Come consulente finanziario indipendente sempre più clienti mi chiedono come fare ad investire per i loro figli, sentono quindi la necessità di preservare economicamente il loro futuro.

La mia risposta, che va in controtendenza rispetto a quanto dicono moltissimi altri divulgatori, formatori e consulenti, è che tu come genitore devi prenderti l’intera responsabilità delle scelte di risparmio e di investimento dei tuoi bambini fino alla loro maggiore età.

Subito dopo però quando compiranno 18 anni o finiranno gli studi, più o meno lunghi che siano, dovete lasciare che siano loro a gestire i propri soldi.

Non dovete quindi obbligarli ad utilizzarli come voi vi eravate prefissati di fare.

Piuttosto aspettate qualche anno in più per darglieli ma invece di focalizzarvi su come dovrebbero spenderli e di preoccuparvi a come potrebbero sperperarli, insegnateli l’educazione finanziaria, in questo modo diventeranno loro stessi consapevoli della gestione delle loro finanze.

La soluzione per arrivare a ciò è quindi una sola: se volete che i vostri figli siano liberi finanziariamente almeno all’inizio per fare le loro esperienze di vita (studi, viaggio,..) dovete riuscire ad aumentare il capitale da potergli lasciare.

L’intro potrà esserti sembrata un pò filosofica per un consulente finanziario ma ora capirai nel pratico a cosa voglio riferirmi quando parlo di investire per i figli.

Il fattore tempo

Prima di partire però dobbiamo aggiungere un altro elemento fondamentale.

Gli strumenti finanziari più idonei all’obiettivo figli sono collegati principalmente ad una singola variabile, il tempo.

Infatti il tempo è l’elemento che gioca a nostro favore riguardo l’obiettivo figli.

Mediamente si può calcolare un orizzonte temporale di circa 15-20 anni, dai primi anni di vita alla maturità o meglio ancora alla fine degli studi, che si possono configurare al diploma o alla laurea triennale o magistrale.

Abbiamo quindi creato la nostra premessa iniziale:

- libertà di scelta, meno vincoli possibili

- orizzonte temporale di lungo termine

TI faccio un esempio per comprendere questi due concetti.

Il primo punto, a mio avviso, esclude per esempio i fondi pensione.

Il genitore può aprire per il proprio figlio un fondo pensione in cui versare dei contributi come soggetto fiscalmente a carico fungendo da legale rappresentante.

Il problema principale però è il vincolo temporale e condizionale derivante dalla sua stipula.

Infatti, togli i vantaggi fiscali come la deducibilità e l’abbassamento dell’aliquota fiscale, persiste l’impossibilità di utilizzare i soldi depositati nel fondo pensione a proprio piacimento.

Dopo 8 anni sarà solo possibile utilizzare il 30% per qualsiasi esigenza ma la restante parte è vincolata per esempio all’acquisto della prima casa o per spese sanitarie.

Nelle righe precedenti però ho affermato la necessità di lasciare ai propri figli libera scelta di utilizzo del capitale lasciatoli e il fondo pensione limita troppo questa possibilità.

Quindi a mio parere viene escluso dalle possibili soluzioni di investimento.

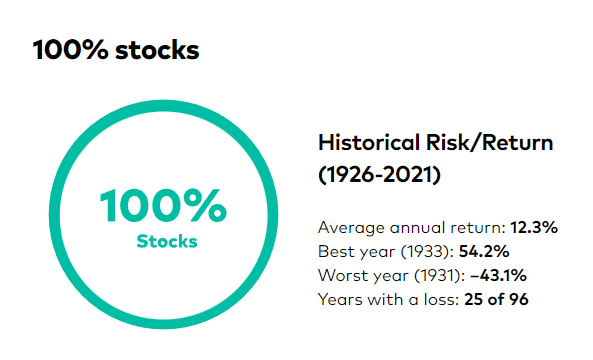

Il secondo punto, sempre secondo me, esclude gli investimenti a basso rischio quali fondi obbligazionari puri o obbligazioni singole.

L’orizzonte temporale di lungo periodo infatti ci permette di avere un profilo di rischio più aggressivo e ci consente di subire una maggiore volatilità di mercato.

Di conseguenza eviterei di investire solamente nel mercato obbligazionario che tendenzialmente si rifà ad un profilo più conservativo.

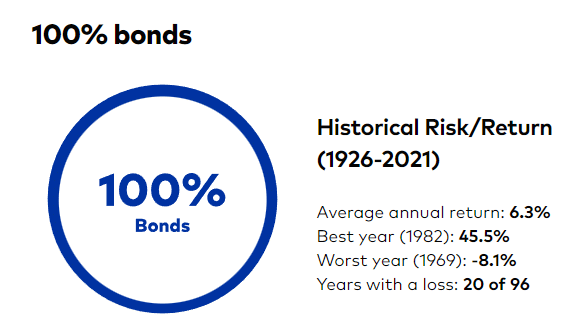

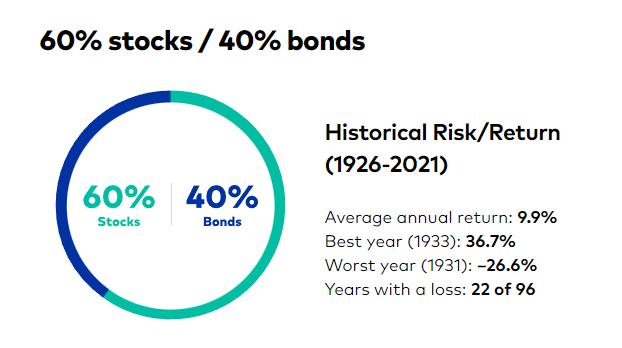

Per farti comprendere meglio ti riporto i dati di Vanguard che mostrano la comparazione tra un portafoglio total bond e un portafoglio total stock nel tempo.

I dati in foto mostrano che;

- il portafoglio 100% bond ha avuto un rendimento medio annuo del 6,3% con una fluttuazione dal -8,1% al +45,5%;

- il portafoglio 60% stock e 40% bond ha avuto un rendimento medio del 9,9% con una fluttuazione dal -26,6% al +36,7%;

- il portafoglio 100% stock ha avuto un rendimento medio del 12,3% con una fluttuazione dal -43,1% al +54,2%.

Il portafoglio solo azioni nel lungo termine è riuscito a sovraperformare i precedenti ottenendo un rendimento doppio rispetto a quello solamente obbligazionario.

Lo stesso esempio è valido anche in altre diverse fasi temporali.

Negli ultimi 20 anni dal 2002 al 2022:

- l’indice MSCI World (azioni paesi sviluppati) ha ottenuto un rendimento medio del 6,3% e una volatilità media del 14,16%;

- l’indice iBoxx® EUR Sovereigns Eurozone (obbligazioni governative zona euro) ha ottenuto un rendimento medio del 2,88% e un volatilità del 4,59%.

Migliori strumenti finanziari per investire per i figli

Adesso che sono riuscito a confutare la mia tesi possiamo procedere e capire quali sono i migliori strumenti finanziari per investire per i figli:

- polizza temporanea caso morte (TCM) come forma di protezione

- ETF azionari o multi-asset come forma di investimento

- Bitcoin come forma di bene rifugio

Per ricevere assistenza contattaci per scoprire quali sono i nostri servizi di consulenza finanziaria indipendente e capire qual è il più idonea alle tue esigenze da genitore.

Temporanea caso morte (TCM)

La polizza vita Temporanea Caso Morte (TCM) protegge le persone care, indicate nel contratto come beneficiari, in caso di decesso dell’assicurato mettendo a loro disposizione un capitale definito nella polizza.

L’assicurazione ha una durata predeterminata che viene decisa dal contraente con la compagnia assicurativa.

Se la morte dell’assicurato avviene nel periodo inserito nel contratto la compagnia garantisce al beneficiario il pagamento del premio.

Si configura come una protezione a perdere nel senso che se l’evento non si realizza i soldi sono stati spesi senza aver ricevuto nessun tipo di prestazione.

La TCM è quindi una polizza temporanea, il diritto al premio è limitato al periodo di valenza del contratto.

Le assicurazioni devono essere collegate ad un evento aleatorio che non si può prevedere, è questa la loro unica funzione.

Altre assicurazioni di questo tipo sono quella della macchina, della casa, della perdita di non autosufficienza.

L’ammontare del premio è variabile e dipende da diversi fattori come l’età, lo stato di salute, il capitale assicurato, la durata della polizza,

La TCM è consigliabile al capofamiglia, cioè colui che percepisce il maggior reddito all’interno del nucleo familiare, soprattutto in presenza di figli, meglio ancora se fatta reciprocamente tra genitori.

La stipula della polizza temporanea caso morte è consigliabile fin da subito la nascita del primo bambino così da proteggersi in caso di avvento avverso.

Ma quanto può costare questa polizza?

Ipotizziamo un genitore di 35 anni che stipula una TCM di durata 20 anni con un capitale assicurato di 100.000€,, il premio sarebbe di circa 200/250€ all’anno quindi 20€ al mese.

Alla fine del contratto il costo totale si aggirerebbe attorno ai 5.000€ massimo ma in caso di avvento avverso si sarebbe ottenuto un capitale 20 volte superiore, si avrebbe quindi realizzato un rendimento ipotetico del 2.000% impensabile nei mercati finanziari.

Con questi 100.000€ si lascerebbe il proprio partner e il proprio bambino con un capitale sufficiente per riuscire a superare almeno economicamente questo periodo già difficile di per sé.

Inoltre la TCM essendo una polizza vita gode delle agevolazioni fiscali quale la detrazione del 19% fino a 530€.

ETF azionari e multi-asset

Facciamo anche qui una bella premessa, leggila perchè è importante.

Il dossier titoli non è trasferibile ad un intestatario diverso quindi se alla maggiore età vorresti trasferire il portafoglio di investimento creato appositamente per tuo figlio purtroppo non puoi.

Questo è possibile solo in caso di decesso dell’intestatario del conto titoli, in questo caso entra in gioco la successione ereditaria e sarà quindi possibile, almeno in parte, trasferire i propri investimenti agli eredi designati (vedi qui).

Questo ci ha permesso di capire due cose:

- è importante stabilire fin da subito una corretta pianificazione successoria;

- non si possono trasferire i propri investimenti ai figli quando si è ancora in vita.

La soluzione al secondo punto si traduce nella vendita dei titoli in portafoglio e del versamento liquido del capitale

Cerco di spiegarmi meglio con un esempio:

Come genitore investi 10.000€ subito e poi 100€/mese su un ETF azionario globale ad accumulazione per 20 anni.

Dopo 20 anni hai versato 34.000€ e con un rendimento medio annuo del 5% hai ottenuto un controvalore totale di 81.826€ realizzando un +58,45%.

Come fai a trasferire questo capitale a tuo figlio?

Devi vendere l’ETF pagando le imposte pari al 26% e ottenendo un capitale netto di 64.941€.

Questo capitale va poi trasferito al figlio tramite donazione diretta o indiretta (vedi qui).

La donazione è un contratto, ed essendo tale, deve essere fatto per atto pubblico in forma scritta davanti al notaio con due testimoni.

Questo procedimento comporta due problematiche difficilmente risolvibili ad oggi in Italia:

- il pagamento delle imposte;

- il costo del notaio.

N.B. Se hai 2 o più figli stai attento a non ledere le quote di legittima, quindi se disinvesti un tuo investimento sarebbe opportuno distribuire il capitale in quote uguale a ciascuno di essi.

Come costruire un portafoglio di investimento per tuo figlio

Le soluzioni sono due:

- PIC, investo un certo capitale subito e lo faccio crescere nel tempo;

- PAC, investo periodicamente una certa cifra stabilendo importo, frequenza e strumento finanziario.

La seconda soluzione è più pratica in quanto non devi disporre subito di un importo iniziale investibile per esempio 10.000€ o 50.000€ ma puoi anche investire tramite piano di accumulo 100€/mese.

Le piattaforme più idonei per il PAC dei propri figli sono i broker online con le seguenti caratteristiche:

- basse commissioni

- possibilità di effettuare piano di accumulo automatici

- regime amministrato, la banca funge da sostituto di imposta

Ora vediamo quali sono i migliori ETF che hanno come obiettivo i figli e che quindi devono rispettare le seguenti caratteristiche:

- costi di gestioni bassi

- dimensione e volumi elevati

- diversificati a livello geografico, settoriale e valutario

- ad accumulazione, per sfruttare gli effetti dell’interesse composto

- asset volatili quindi principalmente azioni visto che l’orizzonte temporale è di lungo termine

L’obiettivo del portafoglio è di accumulare il più possibile asset che si apprezzano di valore.

Portafoglio solo azioni

Un portafoglio solo azionario può essere creato con l’acquisto di un singolo ETF.

Gli ETF in questione possono essere per esempio:

1) iShares Core MSCI World UCITS ETF USD Acc (IE00B4L5Y983) – SWDA

L’indice MSCI World replica i titoli azionari di 23 paesi sviluppati di tutto il mondo.

In questo modo andrai a comprare quasi 1500 azioni assicurando un’ottima diversificazione ed esponendoti prevalentemente agli Stati Uniti per un 65%.

2) Vanguard FTSE All-World UCITS ETF (USD) Accumulating (IE00BK5BQT80) – VWCE

L’indice FTSE All-World replica i titoli azionari dei paesi sviluppati ed emergenti di tutto il mondo.

Questa volta andrai a comprare quasi 1400 azioni per diversificare anche nei paesi emergenti come la Cina, l’India e la Corea del Sud e sarai sempre esposto agli Stati Uniti per un 56%.

3) La terza alternativa è più complessa in quanto ti obbliga a comprare due ETF, uno sui paesi sviluppati (MSCI World) e uno sui paesi emergenti (MSCI Emerging Markets).

L’ETF in questione potrebbe essere iShares Core MSCI Emerging Markets IMI UCITS ETF Acc (IE00BKM4GZ66) – EIMI.

L’indice MSCI Emerging Markets Investable Market (IMI) replica i titoli azionari dei mercati emergenti di tutto il mondo.

Il paese in cui si espone di più è la Cina con il 27% (un anno fa era più del 50%).

In questo caso è possibile valutare un portafoglio 70% MSCI World e un 30% MSCI EM.

Portafoglio azioni + obbligazioni

Se non ti fidi di investire totalmente in azioni perché non sopporti troppa volatilità puoi optare per i portafogli formati sia da azioni che da obbligazioni cioè i multi asset.

In tuo aiuto puoi trovare gli ETF di Vanguard che prendono il nome di Lifestrategy.

I Lifestrategy hanno una componente azionaria e obbligazionaria differente:

- 80% azioni e 20% obbligazioni

- 60% azioni e 40% obbligazioni

- 40% azioni e 60% obbligazioni

- 20% azioni e 80% obbligazioni

Considerando le caratteristiche precedenti sono idonei solo i primi due: 80/20 e 60/40 nella versione ad accumulazione.

L’ISIN dell’ETF 80/20 è IE00BMVB5R75 (VNGA80).

L’ISIN dell’ETF 60/40 è IE00BMVB5P51 (VNGA60).

Entrambi hanno un costo di gestione annuo dello 0,25% e sono a replica fisica quindi le azioni e le obbligazioni sono comprate direttamente dall’emittente garantendoti maggiore sicurezza.

Bitcoin

Bitcoin è un asset che si configura come riserva di valore ed è scollegato al mondo delle valute fiat tradizionali come il dollaro e l’euro che perdono potere di acquisto nel tempo per colpa dell’inflazione.

BTC è e sarà sempre di più scarso in natura quindi invece di diminuire di valore nel medio/lungo termine tende a crescere.

Bitcoin deve essere detenuto però su wallet non custodial come un hardware wallet, in questo modo hai sia la proprietà che il possesso delle tue criptovalute.

Un’idea valida è quella di accumulare Bitcoin su un exchange che ti permette di effettuare un PAC automatico a commissioni irrisorie e dopo 3 mesi di accumulo, per non compromettere troppo il rendimento dalle commissioni di rete, di trasferire il controvalore di BTC accumulato sul proprio wallet non custodial.

Investire per i figli: quando iniziare

La risposta a quando iniziare ad investire per i figli è molto semplice, il prima possibile.

Nei primi anni di vita è di fondamentale importanza riuscire a rispondere all’obiettivo figli senza rimandare nel tempo questa importantissima decisione finanziaria.

La stipula di una TCM permette di dormire sogni tranquilli, successivamente poi è ideale integrare la pianificazione finanziaria con gli investimenti che abbiamo visto sopra quali ETF ed eventualmente anche Bitcoin.

La strategia è mutabile nel tempo in quanto l’orizzonte temporale è molto lungo e c’è sempre la possibilità che la famiglia si allarghi con nuovi bambini

Si può pensare in tal caso di aumentare il capitale assicurato della polizza o del piano di investimento.

L’investimento essendo a proprio nome rimanderà la decisione di ripartizione in futuro permettendo di mantenere il focus sulla crescita del capitale e sull’accumulo di asset che acquisiscono valore nel tempo.

Mi raccomando di pensare fin da subito a questo importante obiettivo finanziario e di non rimandarlo inutilmente.

Per ricevere assistenza contattaci per scoprire quali sono i nostri servizi di consulenza finanziaria indipendente e capire qual è il più idonea alle tue esigenze da genitore.