Normalmente quando si ha una necessità si cerca una figura che risponde all’esigenza, ad esempio: se hai un guasto alla macchina vai dal meccanico, se hai male ai denti vai dal dentista, se hai problemi legali vai dall’avvocato ecc..

Quindi, quando nasce l’esigenza di investire, si cerca un professionista adeguato, una figura esperta in finanza e mercati, competente in materia di previdenza, tutela del patrimonio, credito, ma in realtà anche molto altro, vediamolo nel dettaglio.

[toc]

Differenze tra CFA e Promotore di Banca

Le parole chiave per capire la differenza sono conflitto di interessi, vado a spiegare meglio:

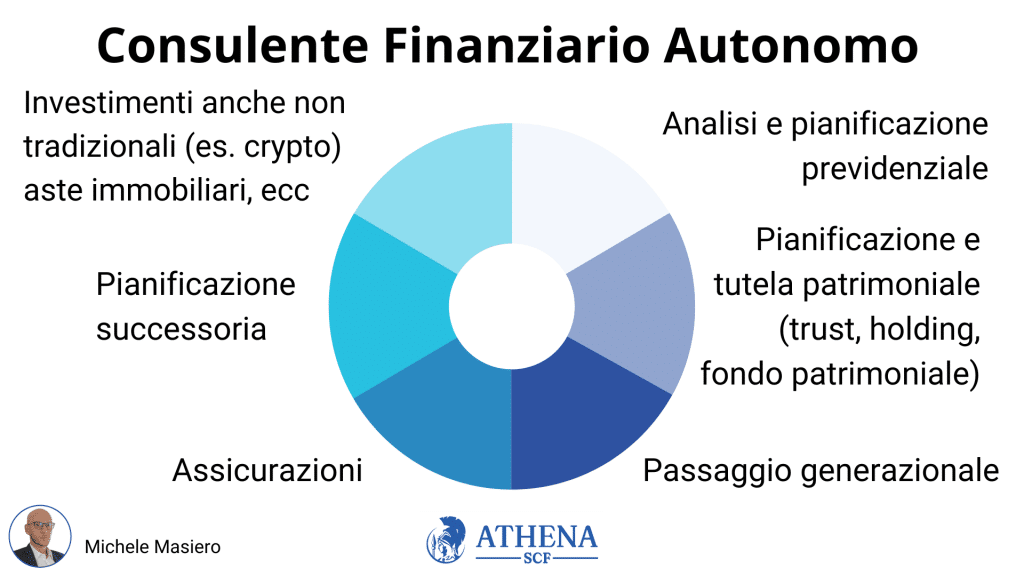

Consulente finanziario Indipendente

In Italia questa figura è stata ufficializzata a partire dal 1 dicembre 2018 attraverso l’istituzione dell’Organismo dei Consulenti Finanziari (all’estero esiste fin dagli anni ’70 come si vede nei film).

Il consulente finanziario indipendente è un libero professionista, iscritto all’albo (come un consulente del lavoro, un commercialista o un avvocato), che aiuta le persone a gestire il patrimonio e a pianificare gli obiettivi finanziari nell’interesse del cliente e senza intermediari finanziari.

Il CFA è un professionista qualificato che offre un servizio specializzato in modo totalmente indipendente, ed il suo guadagno avviene esclusivamente attraverso la parcella (fee-only) e aiuta il cliente a pianificare le sue mosse in base ai suoi obiettivi di vita e non solo in base al rendimento:

Aiuta a gestire TUTTO il patrimonio di una persona (su tutti i conti bancari) oltre ad altri investimenti non finanziari.

Ha quindi una visione globale del patrimonio di una persona e diviene di fatto un fiduciario del cliente.

Il suo lavoro garantisce all’investitore molti vantaggi, anche perché è vincolato da numerosi obblighi morali e legali, contenuti rispettivamente nel codice etico della NAFOP (associazione dei consulenti finanziari indipendenti) e nel regolamento di disciplina dei requisiti disposto dal ministero dell’Economia e delle Finanze.

Il CFA può operare in autonomia o come collaboratore di società di consulenza finanziaria (SCF) proprio come la nostra, le uniche entità che sono autorizzate a svolgere la consulenza in materia di investimenti senza detenere fondi o titoli.

Il Codice ateco utilizzato per identificare questa attività è 70.22.09.

Una classificazione che attribuisce al consulente finanziario indipendente un inquadramento da libero professionista e che lo differenzia, per esempio, dal promotore finanziario, il quale, invece, sotto questo punto di vista, è assimilabile alla classe dei commercianti.

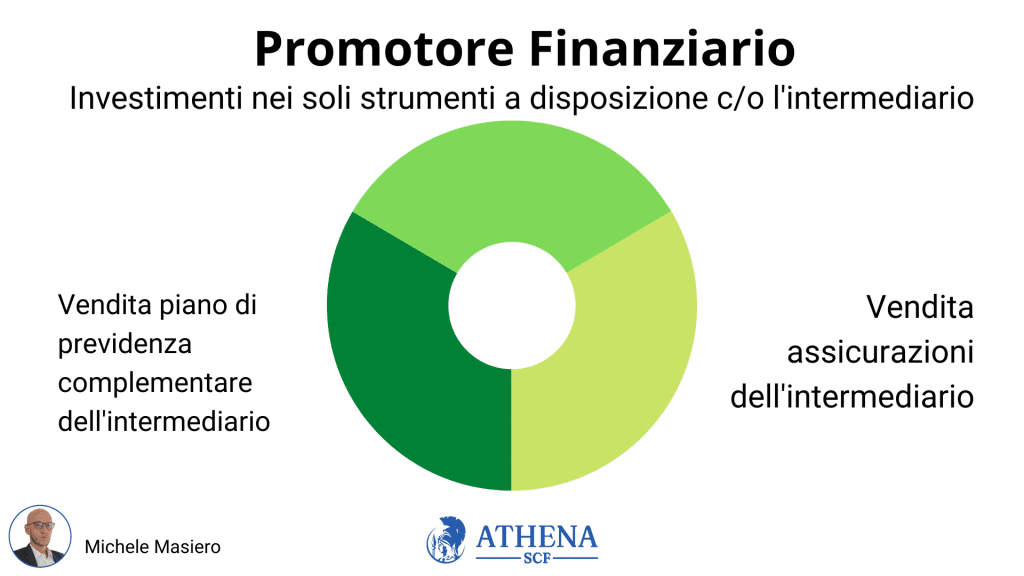

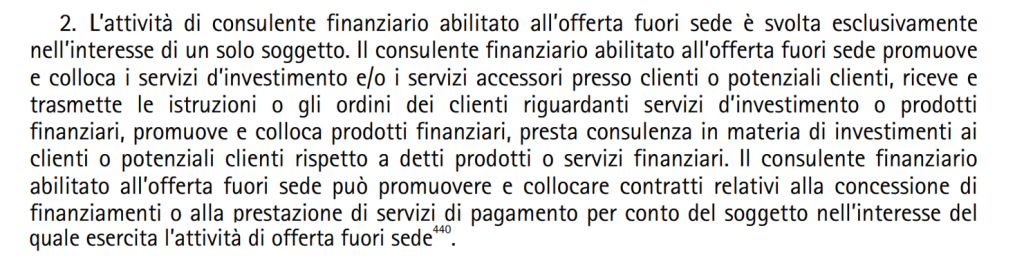

Consulente Finanziario Abilitato all’Offerta Fuori Sede

Da qualche anno è entrata in vigore una modifica per cui è stata cambiata la denominazione da promotore finanziario a consulente finanziario abilitato all’offerta fuori sede.

Cambia il nome, ma non la sostanza… Ovvero è sempre una figura che opera in nome e per conto di un intermediario finanziario (d’ora in poi per chiarezza lo chiameremo promotore).

La figura del promotore può presentarsi al cliente come dipendente, mandatario o intermediario di una banca, o di una SGR (società di gestione di risparmio) una SIM (società di intermediazione mobiliare), agente finanziario, un’impresa d’investimento o un gestore patrimoniale.

Ha comunque sempre il dovere di dichiarare in che veste e per conto di chi opera.

I promotori infatti sono incentivati a promuovere i prodotti del mandante e possono ricevere retrocessioni e/o provvigioni da intermediari o da chi comunque emette i prodotti finanziari, e fondamentalmente gestiscono solo la parte di liquidità disponibile presso l’intermediario per cui lavorano.

Lo dice lo stesso art. 31 comma 2 del TUF:

Ti pongo una domanda: sei sicuro che i prodotti che vengono inseriti nel tuo portafoglio siano in linea con i tuoi obiettivi e la tua propensione al rischio?

Insomma, il consulente “abilitato all’offerta fuori sede” si trova all’interno di confini non sempre lipidi.

Come opera il consulente finanziario indipendente

L’iter consulenziale offerto dal consulente finanziario indipendente si articola in 5 macro fasi:

Fase 1: parte burocratica, questionario MIFID II e questionario di adeguatezza (non è ancora consulenza)

Fase 2: incontro e conoscenza. Il consulente raccoglie tutte le informazioni indispensabili riguardo al cliente (la composizione familiare, sua situazione previdenziale e assicurativa ,i dettagli professionali, la composizione di eventuali investimenti già in essere) fissa il punto di partenza del percorso e gli obiettivi che il cliente vuole raggiungere.

Fase 3: presentazione analisi e spiegazione del percorso di consulenza. Sulla base delle informazioni raccolte, il consulente elabora un’analisi e identifica il quadro patrimoniale del cliente, suggerendo miglioramenti e correzioni per allineare l’assetto rispetto agli obiettivi del cliente.

Fase 4: azione. Una volta individuato il percorso finanziario, il consulente procede a metterlo in pratica. Costruisce con l’investitore il/i portafoglio/i più adeguati per raggiungere gli obiettivi, anche rispetto alla situazione previdenziale e assicurativa, aziendale e patrimoniale in genere (immobili, passaggio generazionale ecc)

Fase 5: monitoraggio. in questa fase il consulente sempre insieme all’investitore monitora il portafoglio nel tempo e si confronta con lui per ribilanciarlo a seconda dell’andamento dei mercati o delle diverse esigenze finanziarie.

In queste fasi il consulente finanziario indipendente si occupa anche dell’accrescimento della cultura finanziaria del proprio cliente.

Se vuoi saperne di più riguardo a come si costruisce un percorso finanziario indipendente contattami

Tariffario

Consulente Finanziario Autonomo

Il CFA percepisce una parcella direttamente dal cliente definita su misura, in base ad un preventivo chiaro e trasparente, creato sulle esigenze dell’investitore, questa può variare in base a:

- grandezza del patrimonio

- complessità della richiesta

- livello di rischio

- tempistiche di erogazione del servizio.

Promotore Finanziario

Questo approccio si distingue dal mondo delle banche, in quanto qui non è prevista una parcella in % sul capitale investito (fonte di potenziale conflitto di interessi per l’incentivo a far investire quanto più capitale possibile), ma fissa e tarata sugli obiettivi da raggiungere.

Costi occulti della banca

In questo momento ti starai chiedendo: “Perché devo pagare la tua Consulenza quando la banca mi da consigli gratis?”

Perché i promotori ricevono un compenso non solo da te (eh si non sono gratis), ma percepiscono uno stipendio dalla banca o da un soggetto terzo!

Chi paga il promotore? la risposta sembra ovvia, la banca! Ma chi paga la banca?

Siete convinti di non aver pagato, che la consulenza finanziaria sia gratuita, ma il promotore di fronte a voi per il prodotto che vi ha appena fatto acquistare percepirà una commissione.

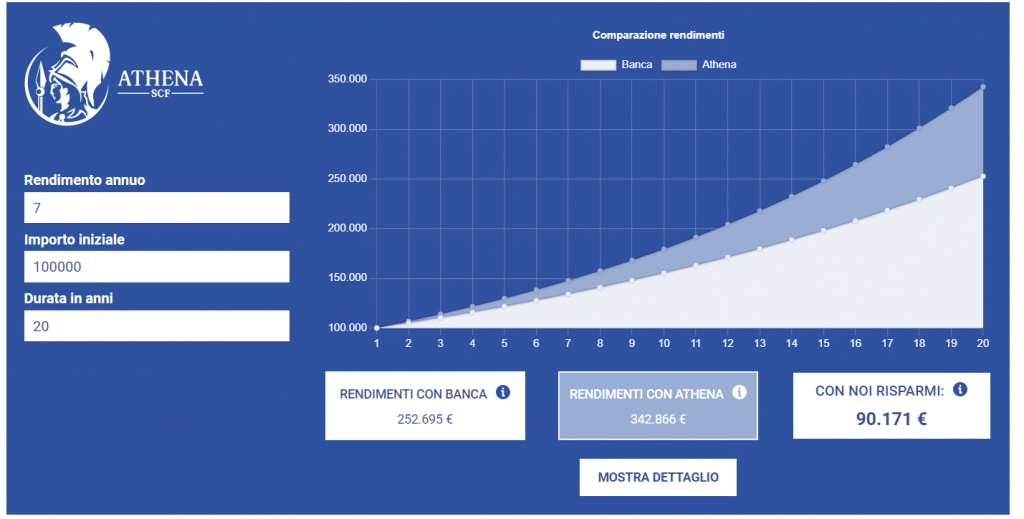

Il costo del consulente finanziario indipendente è inferiore rispetto a quello di banche e promotori finanziari che, all’insaputa dei clienti, possono arrivare ad addebitare anche oltre il 3% annuo di commissioni, tra quelle esplicite e quelle implicite.

Queste ultime rappresentano vere e proprie parcelle occulte.

Osserva il nostro strumento per calcolare la differenza di costi medi tra una banca e una SCF:

Quando ti rivolgi al personale della banca o al promotore finanziario, coloro che seguono la tua posizione di conto corrente da anni, possono sembrarti gratuiti.

In realtà il guadagno del promotore finanziario è direttamente proporzionale a quanto ti fa pagare in termini di commissioni.

Il personale di filiale riceve pressing da parte della direzione della banca per vendere ciò che può garantire alla banca stessa alti margini di guadagno.

Senza accorgertene pagherai nel tempo un montante di commissioni estremamente alto e per cercare di sostenere tali commissioni, la banca potrebbe inserire nel tuo portafoglio quote di rischio maggiore.

Ecco perché è conveniente pagare una consulenza che sia totalmente svincolata dalla banca e di conseguenza INDIPENDENTE.

Come viene pagato il consulente della tua banca?

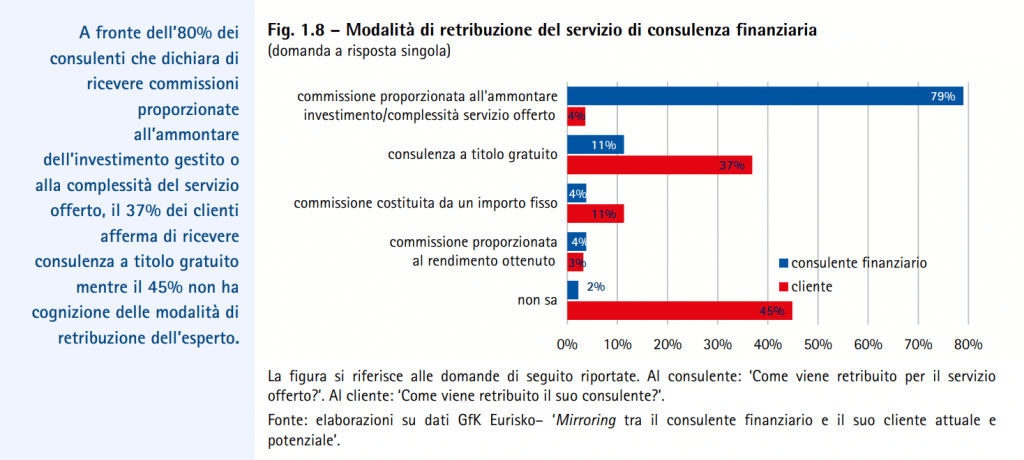

In questa immagine c’è il risultato di una indagine fatta direttamente da CONSOB dove puoi controllare tu stesso come viene remunerato il consulente della tua banca e cosa pensano i clienti.

A te le conclusioni…

FONTE:CONSOB

Come trovare un consulente finanziario indipendente?

Beh, uno l’hai trovato e stai leggendo il suo articolo altrimenti presta attenzione perché sul web circolano tanti fuffaguru che si dichiarano certificati, senza in realtà aver superato alcuna prova valutativa, né essere iscritti all’albo, è importante che ricerchi quello che può essere il miglior consulente finanziario indipendente per te attraverso fonti di informazione ufficiale.

Il sito web dell’OCF (organismo di vigilanza dei consulenti finanziari indipendenti) è il più attendibile.

Perché scegliere un Consulente Finanziario Indipendente?

Dovreste rivolgervi ad un consulente finanziario autonomo quando avete capito l’importanza degli investimenti ma o non sapete come partire o vorreste farlo in totale sicurezza.

Quando volete investire, ma non avete tempo per imparare o stare dietro ai vostri investimenti o perché semplicemente non vi interessa.

Perciò la prima risposta al perché scegliere un consulente finanziario autonomo è per essere finanziariamente indipendenti.

Vi lancio una piccola sfida, siete a conoscenza di quanti costi sostenete e sono presenti sui vostri prodotti finanziari?

Se sei interessato a passare anche tu alla consulenza finanziaria indipendente per prendere controllo del tuo patrimonio in modo più proficuo e più equo, senza costi nascosti aggiuntivi e nel tuo solo interesse, contattami per una call conoscitiva gratuita