Gli italiani amano “il mattone” e gli investimenti immobiliari secondo un mito: “il mattone non tradisce mai”, o ancora “il mattone è l’investimento più sicuro” ma gli investimenti immobiliari sono ancora un investimento sicuro?

Il risultato di questo modo di pensare è una sovraesposizione nel settore immobiliare, circa il 50% della ricchezza nazionale totale è allocata in questo asset(circa 5.000 miliardi su 10.000).

Con l’inflazione che ha ricominciato a salire dopo anni di “stabilità”, in alcuni periodi con tassi addirittura negativi, molte persone stanno pensando di lanciarsi negli investimenti immobiliari nel tentativo di salvaguardare il proprio patrimonio.

Potrebbe rivelarsi un errore se un investitore non sa come muoversi, ecco i motivi:

[toc]

Inflazione e tassi di interesse

Le politiche monetarie delle Banche Centrali hanno come obiettivo quello di mantenere un’inflazione attorno al 2% annuo sia in Europa che negli USA.

L’inflazione negli Stati Uniti è ormai arrivata al 8,5%, in Europa al 10,1% ed in Italia al 8,9% e non ci sono ancora segnali di rallentamento.

Le banche centrali di quasi tutti i paesi del mondo visto l’aumento dell’inflazione, stanno invertendo la rotta aumentando i tassi di interesse.

Analisi area Europa

Questo potrebbe segnare un’inversione del lungo periodo di “denaro gratis” iniziato nel 2008/2009 con la crisi dei mutui subprime, negli ultimi anni si è arrivati, in alcuni periodi, ad erogare mutui a tassi negativi in cui era la banca a pagare il cliente perché sottoscrivesse un mutuo per comprare casa!

Infatti, successivamente al 2009, gli europei hanno cominciato a comprare case facendo “arbitraggio” tra costi e rendimenti, faccio un esempio:

Se il costo del mutuo era l’1% e la casa offriva il 4% di rendimento da affitto, l’investitore andava ad acquistare casa a leva (con debito) e la metteva a rendita, guadagnando quel 3% di rendimento che i titoli di stato non offrivano più, di conseguenza anche per questo domanda e prezzi delle case sono aumentati.

Ora che i costi dei mutui ed i rendimenti delle obbligazioni cominciano a salire questo gioco non funziona più: un investimento BTP a 10 anni comincia ad essere nuovamente attraente rispetto ad una rendita da affitti in futura diminuzione a causa dell’aumento del costo dei mutui.

I prezzi degli immobili potrebbero scendere in proporzione all’aumento dei tassi di interesse, come le obbligazioni a tasso fisso a cui sono “simili” come struttura

Esempio: se i rendimenti dei BTP sono all’1% ed una casa rende il 4% sarà più conveniente comprare case ed il loro prezzo di conseguenza salirà.

Se i rendimenti dei BTP, invece, dovessero essere al 4% (ad esempio) ed una casa dovesse rendere sempre il 4% di affitto meno 4% di nuovo costo del mutuo, il rendimento meno il costo del mutuo sarebbe= 0%, e quindi ci sarà un calo di interesse negli investimenti immobiliare ed il loro prezzo potrebbe scendere.

In effetti le vendite di case nuove ed esistenti sono crollate negli Stati Uniti e in tutto il mondo a causa del forte aumento dei tassi ipotecari da gennaio.

Inoltre, questo scenario potrebbe scatenare un effetto secondario:

Gli investitori che arrivano da un decennio di investimenti di questo tipo che non hanno ancora finito di pagare il mutuo dell’immobile, potrebbero volersi liberare di questa “patata bollente” sia per bisogni di liquidità sia per tassi di mutuo che continuano a salire sia per difficoltà nel collocarlo a rendita nel mercato degli affitti e quindi generando un surplus di offerta di immobili.

Analisi mercato italiano

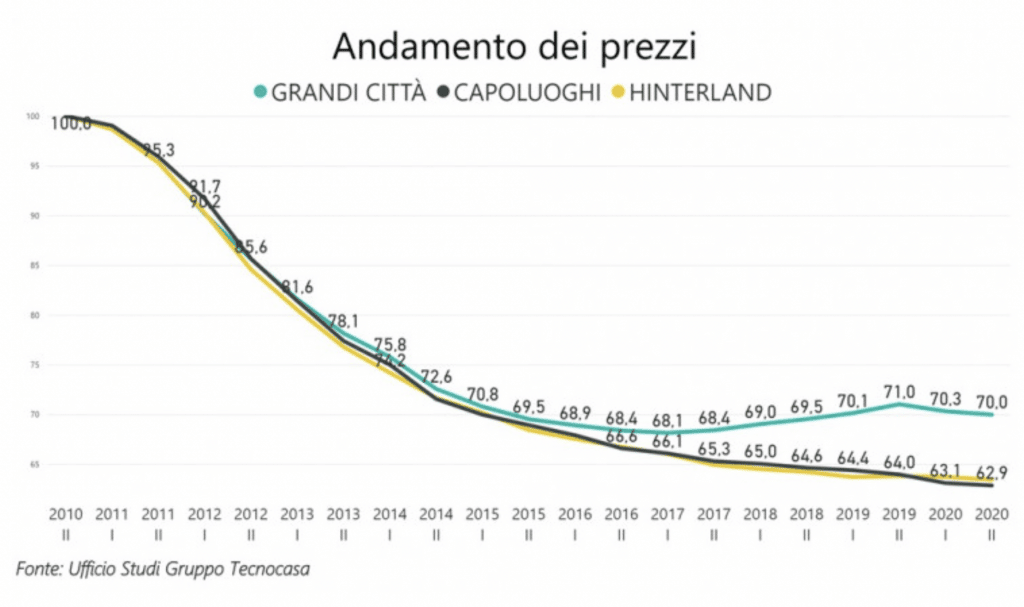

A differenza del resto dell’Europa negli ultimi 10 anni il prezzo medio delle case in Italia è sceso del 30% circa:

L’aumento dei tassi di interesse non permette più ad una larga platea di investitori di sopportare una rata che prima poteva permettersi

Diminuirà anche la richiesta da parte di chi potrebbe comunque permettersi di pagare le stesse rate, perché a parità di importo mensile, queste avranno meno potere di acquisto (nel classico ammortamento alla francese, quindi rata mensile costante, con tassi di interesse più alti si verserà meno capitale di rimborso).

Natalità

A questi fattori si aggiunge una decrescita demografica presente in tutto il continente, particolarmente marcata in Italia: la popolazione in calo diminuisce la domanda di immobili, che progressivamente trovano sempre meno acquirenti.

Patrimoniali e revisione del catasto

Un immobile è difficilmente occultabile al fisco: se il Governo decidesse di imporre una imposta patrimoniale (cosa già vista in passato) case e conti correnti sono i primi beni attaccabili, senza possibilità di tutela.

È inoltre programmata una revisione del Catasto (1 gennaio 2026), che aumenterà ai fini fiscali i valori catastali adeguandoli a quelli commerciali andando così a diminuire la domanda nel settore immobiliare.

Senza fare i gufi, ma se l’Italia in futuro dovesse avere serie difficoltà (es. Grecia ) è saggio detenere la propria ricchezza ( e quella Nazionale) allocata in maniera pesante sugli immobili?

Costi dell’energia

Tutti noi stiamo vedendo i costi dell’energia (luce e gas e carburanti) salire, questo non ha impatto solamente sulle famiglie ed i consumi ma anche sulle imprese.

Dopo 2 anni di pandemia queste ultime, si ritrovano a fronteggiare questo nuovo problema che si traduce in:

1 – crisi per le aziende che non riescono a sostenere i costi esageratamente alti di questo periodo;

2 – una fase di “stallo” per le aziende che invece hanno le risorse necessarie, ma che tendono a ridurre i costi dove possibile per garantirsi utili: quindi meno investimenti immobiliari.

Superbonus 110%

Si è tanto sentito parlare di questo superbonus, un gioco di crediti d’imposta che più volte è stato interrotto da varie norme, risultato? Una montagna di crediti incagliati e non cedibili, si vede addirittura un “mercato secondario” dove il proprietario del credito vende al ribasso pur di ottenere liquidità.

Questo tipo di meccanismo non è strutturale nel medio-lungo periodo e risulta una forzatura esterna del mercato immobiliare.

Questo tipo di scelte, non inserite in un programma di rinnovo del patrimonio immobiliare di lungo periodo, hanno creato una congestione delle opere visto il pochissimo tempo messo a disposizione ai contribuenti, e una evidente e repentina crescita dei prezzi del materiale e del prodotto finito.

Tutto ciò sembra destinato a sgonfiarsi una volta terminata l’agevolazione.

Fallimenti e disoccupazione

I possibili problemi appena descritti portano a pensare ad un forte impatto negativo per le imprese.

Anche per coloro che hanno accesso al credito (ranking bancario adeguato) la richiesta di un prestito avrà un costo molto alto.

Il quadro della situazione fa ipotizzare un possibile aumento del tasso di disoccupazione, e quindi meno persone in grado di poter sottoscrivere nuovi mutui.

Per coloro che hanno necessità di liquidità potrebbe sembrare una buona idea vendere parte degli immobili in possesso, andando così a creare ancora più offerta durante un calo di domanda già pronunciato.

L’ipotesi potrebbe non fermarsi qui, perché quello che abbiamo appena visto riguarda casistiche per coloro che non potranno o non vorranno andare ad investire, e quelli che hanno già investito e stanno pagando un mutuo?

Fondamentalmente hanno 2 strade,

- andare nel mercato e provare a vendere (aumentando ancora l’offerta)

- subire pignoramenti da parte dei creditori sia per imprenditori che per lavoratori dipendenti.

Aste immobiliari

Questo settore ha già visto un boom post crisi del 2008, e prossimamente potrebbero esserci moltissimi immobili all’asta per riuscire a soddisfare i creditori.

Questo avrebbe un effetto di ulteriore aumento dell’offerta, facendo scendere i prezzi degli immobili nel mercato libero.

E quindi cosa fare?

Beh la narrativa sembra pessimistica ma in realtà c’è sempre una nota positiva: il mondo non finisce qui, è nei normali cicli economici vivere dei periodi alti e bassi, e proprio in questi periodi ci sono le migliori occasioni di investimento, vuoi sapere quali?

Prenota una consulenza con me, potresti essere ancora in tempo per ribilanciare il tuo patrimonio, come?

magari vendendo una parte del tuo patrimonio immobiliare e andando ad investire in altri settori molto promettenti, o magari approfittando di un periodo dove gli immobili potranno essere acquistati a prezzi molto vantaggiosi

Potrebbe essere un’opportunità anche investire sempre nel medesimo settore attraverso strumenti finanziari come ETF immobiliari.

Le aste inoltre sono ottime occasioni per poter acquistare immobili, ed è possibile farlo anche in modo etico.

Se sei sovraesposto nel settore immobiliare o hai intenzione di investirci prenota una consulenza con me per un check di portafoglio per vedere come è meglio agire.